Software de Créditos para Bancos.

Aplicación para Préstamos Personales, para

Consumo, Prendarios o Hiptecarios

Sistema de Créditos para Bancos

Un Sistema de Créditos para Bancos es un Software que debe contar con las siguientes características:

El sistema debe manejar y tener la opción de crear, modificar y retirar Estados o Departamentos, Municipios, Ciudades, Veredas, Corregimientos, comunas o localidades y barrios.

El sistema debe permitir la inclusión de nuevas líneas, modelos de financiamiento, tasas, etc.

El sistema debe tener la opción de crear, modificar, retirar y consultar nomenclaturas para manejo de direcciones.

El sistema debe tener la opción de crear, modificar, retirar y consultar monedas y permitir el manejo de transacciones en diferentes monedas de acuerdo a parámetros definidos.

El sistema debe manejar por parámetros las prioridades y el orden para la aplicación de los pagos de obligaciones o préstamos.

El sistema debe tener la opción de crear, modificar, retirar y consultar los tipos de tasas y las tasas de interés.

El sistema deber manejar diferentes calendarios (días festivos y días hábiles) y debe poder asociarse a agencias o regionales, modalidades de crédito.

El sistema debe tener la opción para crear, modificar, retirar y consultar productos por medio de parámetros y que sea flexible en el ingreso y/o cambio en sus características.

El sistema debe tener como parámetros: la fecha y hora de procesamiento de transacciones en horario normal, fecha y hora de transacciones para horarios extendidos y un calendario de atención por Agencia. Esta fecha de procesamiento debe ser independiente de las fechas del sistema operativo.

El sistema debe manejar por Agencias horarios de transacciones (recaudos, desembolsos, procesos de apertura y cierre de Oficina).

El sistema debe generar consecutivos para el control de las operaciones: recaudos, notas db/cr, facturas, solicitudes, aprobaciones, etc.

El sistema debe manejar una tabla para asociar transacciones con conceptos contables, de acuerdo a la naturaleza de su registro: (DB,CR), es decir, una matriz de equivalencias contables. Ejemplo: Recaudo de cuota igual a factura, cargo adicional igual a nota débito. Cruces internos, pago por aval, pago por SARO, condonaciones, etc.

El sistema debe tener la opción de consultar, crear, modificar, inactivar y retirar cualquier registro de tablas de parámetros identificándola por tipo, código, nombre y descripción: tablas referenciales o de listas.

El sistema debe manejar tabla de parámetros que permitan la segmentación o calificación de los clientes, ejemplo: condiciones de números de créditos para categorizar clientes, antigüedad del cliente para acceso a producto, nota mínima para renovación,tipo de cliente para ofrecer determinado, nivel de endeudamiento, etc.

El Sistema debe manejar una estructura de zonificación que permita asignar zonas (País, Dpto.-Ciudad, Municipio, vereda, Corregimiento, Barrio,etc.) a las agencias y a los analistas de crédito. Que permite sacar estadísticas por Analistas (Productividad, indicador de cartera por Analista, Nivel de aprobados y negados por analistas).

Las líneas de Crédito y conceptos asociados para parametrización deben manejarse centralizadamente, por Agencia o por grupo de Agencias o por regional.

El sistema debe permitir la creación y administración de diferentes conceptos de cobro por producto, permitiendo la parametrización de la forma como se realizan estos cobros y los respectivos conceptos tributarios que apliquen: estos cobros pueden ser una vez al desembolso, en las cuotas,cada determinado número de meses, etc.

El sistema debe manejar por parámetros las condiciones generales de los productos. En el caso de Créditos debe parametrizar plazos, montos, tipo de interés, tipo de tasa, comisiones, forma de pago, garantía, avales externos etc.

El sistema debe manejar topes por cajero humano, electrónico, y otros canales de efectivo para transacciones de recaudo y desembolso.

El sistema debe tener una tabla para manejo de fechas de procesos diarios, semanales, mensuales y anuales de ejemplo: días hábiles, contabilización de intereses, fechas de pago, causación, etc.

El sistema debe validar y cuadrar la operación bancaria automáticamente antes de los procesos de cierre. Además debe contar con un mecanismo que permita la identificación de la transacción que genere inconsistencias.

Los procesos de cierre deben manejarse de manera automática y mediante herramientas programables, (el sistema debe generar cierres cada ... días, y de forma automática ... horas después de ingresada la ultima operación del periodo objeto de cierre).

El sistema debe manejar perfiles de usuario para validación y aprobación de transacciones especiales como por ejemplo: reversos (Jefe de Agencia), Sanción de cheques devueltos (Director de Cobranzas/ Gerente comercial), Condonaciones y castigos, incluido manejo de atribuciones para decisión de operaciones crediticias.

El sistema debe manejar los mensajes de error mediante estándares. Debe manejar de igual manera los mensajes de ayuda en línea y los mensajes de confirmación en la ejecución de procesos.

El sistema debe tener la opción definir las transacciones de los diferentes productos en forma paramétrica, tanto operativa como contablemente.

Habitualmente en este tipo de Sistemas se sugiere incluir que tipos de informes debe generar el sistema, la periodicidad, como se manejaran las alertas de error, que mecanismos de detección e invalidación de operaciones tendrá el sistema en caso de error, por ejemplo si se cierra una cuenta y queda anticipo por desembolsar, o en un crédito debe permitir y generar reporte de restructuraciones, novaciones, subrogaciones, abonos a capital, etc, en general las características dependen de cada caso en particular, en función de ello es que se incluyen además de los reportes, copias de seguridad, en donde se guardará esta información.

Manejo de Clientes:

El sistema debe manejar toda la información de los clientes en una única base de datos.

El sistema debe minimizar el almacenamiento de campos nulos .

El sistema debe generar consultas automáticas de los clientes a centrales de riesgo. Importante que guarde la consulta histórica a las centrales de riesgo.

El sistema debe guardar los datos que sean modificados de los clientes a manera de históricos. Su permanencia en el sistema debe estar dada por parámetros.

El sistema debe manejar la historia crediticia del cliente: referencias comerciales, agencia, préstamos acumulados, préstamos vigentes, garantías, préstamos cancelados, calificación de préstamos, capacidad de endeudamiento, información de sanciones por mora, si ha estado en cobro jurídico, referencias, codeudores, entre otras. Su permanencia en el sistema debe estar dado por parámetros. Manejo inicial y administración de diferentes estados como modificado, reestructurado, castigado, cobro prejuridico, suplantaciones, tarifas de cobros a los clientes, etc.

El sistema debe recibir respuesta de la Base única de Clientes (BUC) del tema Sistema de administración del riesgo de lavado de activos y financiación del terrorismo (SARLAFT) y actuar con base en esto.

Debe contener el nombre o código del Ejecutivo comercial y del analista responsable del cliente.

El sistema debe proveer campos adicionales para incluir observaciones.

El sistema debe vincular al cliente con un código de agencia.

Debe validar e incluir en la base de datos de clientes, los nuevos datos que se capturan en la visita de campo (puede ser a través de dispositivos móviles o digitados), el nombre y el ID de quien efectúa la visita, así como Agenda de gestión de cobranza.

El sistema debe tener parametrizado la segmentación de clientes de acuerdo a los criterios definidos por la entidad.

El sistema debe manejar los traslados de Agencias de los clientes: dejando registro en el origen y en el destino, trasladando cada producto y servicio que posea el cliente, controlando que exista la autorización de un usuario responsable.

El sistema debe permitir administrar una base de datos de clientes potenciales. Clientes nuevos de acuerdo a rango de fecha establecido.

El sistema debe proporcionar la información necesaria y en línea, que exista en la base de datos y sea requerida para las operaciones de los clientes en cualquiera de los servicios que ofrece la Compañía.

El sistema debe interactuar con la BUC como mínimo con los siguientes datos básicos: persona natural o jurídica; género, número de identificación, tipo de identificación dependiendo de tipo de persona, fecha de expedición y lugar del documento de identificación, nacionalidad, fecha y lugar de nacimiento, nombres y apellidos de la persona, dirección de domicilio, debe solicitar barrio, comuna, localidad, vereda o municipio, teléfono móvil, fijo; email, tipo de vivienda (arrendada, propia); tiempo de residencia en la dirección registrada; nivel de educación, obligaciones financieras con otras entidades: tipo, valor, entidad, valor de la cuota y cuotas pendientes, datos para referenciar, ingresos; datos de la empresa donde labora, tiempo de vinculación, salario, tipo de contrato.

Parametrizar de acuerdo a la entidad, el envío del estado de cuenta y/o aviso.

Debe solicitar información básica de su núcleo familiar (nombre, tipo actividad económica del cónyuge, número de personas a cargo, número de hijos).

Debe solicitar el estado civil del cliente.

Debe solicitar referencias familiares, personales y comerciales (direc. teléfono y nombre).

El sistema debe registrar si el cliente tiene una relación de cualquier otro tipo con la Compañía (empleado, proveedor, codeudor, etc.).

Adicional a los datos básicos de clientes, para personas jurídicas debe: Solicitar datos básicos de la empresa, solicitar Tipo de empresa.

Para persona jurídica debe solicitar el ingreso de datos básicos del representante legal (nombre, apellidos, cédula, dirección, teléfono), Clave o Número de Identificación Tributaria.

Para empresas jurídicas el sistema debe solicitar el ingreso de los datos básicos de clientes para todos los socios, lo cual obliga a tener relación empresa - socios.

Debe solicitar datos básicos del registro mercantil (número de registro mercantil, nombre de representante legal, atribuciones del representante legal, nivel de endeudamiento).

El sistema debe solicitar datos básicos codeudor (nombres, dirección, teléfono, cédula).

Para codeudores debe aplicar la validación de control de lavado de activos acorde a las políticas establecidas por las políticas de la región o país dónde opere la Empresa con el Servicio de Software.

El sistema debe validar y alertar sobre codeudores comunes a varios clientes.

El sistema debe permitir el mantenimiento a datos de codeudores con su correspondiente histórico de igual manera como se especificó para clientes.

Debe solicitar datos básicos del negocio (Razón social, actividad, remuneración de personal en monto, días promedio laborables, experiencia con la microempresa, tiempo de posesión del negocio, teléfono, dirección, barrio, e-mail).

Permitir la definición o eliminación de validaciones de los campos y la obligatoriedad de los mismos.

El sistema debe capturar sector económico y debe estar parametrizado por medio del Documento Unico de Identidad o Cédula o Clave Tributaria.

Debe poder registrar la procedencia del cliente (promoción, referenciado, venta cruzada, campaña, etc.).

En una tabla paramétrica debe registrar los códigos de analistas, su identificación, nombre y otros datos.

El sistema debe tener opciones para la actualización de los datos del cliente, con niveles de autorización y esquemas de seguridad, garantizando la integridad de los datos y el registro en logs de las modificaciones.

Cualquier actualización de clientes debe reflejarse inmediatamente en cada uno de los servicios y sistemas de la Compañía. Esto implica que debe establecerse un esquema de Interacción con la base de la BUC y otros sistemas.

El sistema debe manejar diversos estados del cliente de acuerdo con su situación en la Compañía: activo, inactivo y retirado con las respectivas causas.

El sistema debe permitir opciones para realizar el mantenimiento de los datos básicos de clientes potenciales.

Se sugiere que para el caso de las cuentas especiales, debe permitir integrar parámetros que ajusten el valor de la inversión de acuerdo a tasas compensadas, IPC, debe permitir modificar áreas, debe contemplar pagos a capital y cuenta de ahorro por cliente (caso palma ahorro para mantenimiento), debe generar reportes de valor de cosecha por viaje, cliente, y con perido de corte que defina el Instituto, debe permitir la causación de intereses sobre cuotas o abonos pactados, debe permitir la división de las deudas de un cliente jurídico a clientes de persona natural y calcular los montos de cada uno, debe cruzar con el reporte contable los pagos de cada cliente y generar informes mensuales, con cortes y parámetros diseñados por el Instituto).

Políticas de Crédito

El sistema debe permitir la administración de las diferentes atribuciones para aprobación de créditos y permitir su modificación en cualquier momento.

El sistema debe permitir la administración de los entes de aprobación asociados a las líneas de crédito, montos de los créditos y/o condiciones especiales, con excepciones. Todo parametrizable.

Entre las variables de políticas de crédito que debe permitir parametrizar y conjugar para diferentes líneas de crédito están los datos básicos de las líneas de crédito, de los clientes y la información financiera.

Las variables a contemplar serían: Ingreso mínimo, antigüedad, tipo vivienda, estado civil, experiencia financiera, acierta, monto máximo, condiciones, referenciación, lectura centrales de riesgos, capacidad de pago, informe comercial.

Debe permitir manejar mecanismos de financiamiento como el de cuentas en participación, con condiciones ajustables y susceptibles de modificación.

Simuladores de Crédito:

El sistema debe capturar y validar paramétricamente los datos de las solicitudes de crédito tanto en producción como en los Simuladores.

Las líneas de crédito deben estar parametrizadas y permitir el manejo de diferentes condiciones financieras, combinar las formas de liquidación y amortización por: tasas, plazos, cuotas extras, cuotas crecientes, cuotas fijas, calendarios 360/365, índices de liquidación (DTF, UVR, etc.), montos de financiación, periodos de gracia, periodos muertos, etc. recapitalizaciones de intereses entre otros.

El sistema debe tener un simulador financiero del comportamiento de un crédito en diferentes escenarios: Cambio de tasa de interés, cambio de tiempo del crédito, modificación de cuotas fijas o variables, abonos a capital, cuotas anticipadas, entre otros, de fácil presentación al cliente.

Para cualquier simulación de crédito, el sistema debe validar los requisitos adicionales al ingreso, tales como: si posee o no periodos de gracia, plazo mínimo y máximo, tipo de actividad que maneja el cliente, monto mínimo y máximo.

En la simulación el sistema debe permitir definir la capacidad de endeudamiento del cliente, según variables definidas por la Compañía. Todos los créditos deben validarse contra esa capacidad de endeudamiento.

El sistema debe adoptar el sistema de scoring definido para la Compañía.

El sistema debe permitir la simulación de los créditos con diferentes Seguros ofrecidos por la Compañía, tanto como Pago único al inicio del crédito o periódicos.

Solicitudes de Crédito:

El sistema debe capturar y validar paramétricamente los datos de las solicitudes de crédito y hacer interface con la BUC.

El sistema debe asignar un número consecutivo de las solicitudes de crédito, identificar qué tipo de solicitud se está trabajando y controlar su numeración y debe permitir realizar seguimiento a las diferentes etapas que involucran el proceso de viabilización y aprobación, permitir generar reportes de numero, monto y por líneas en las diferentes etapas del crédito, además debe permitir generar consulta a través del numero de la carpeta sobre el estado en que se encuentra y el numero de días que ha llevado cada etapa y el total del proceso.

Las líneas de crédito deben poderse clasificar como lo establece la Superintendencia Financiera y como tal, deben poderse generar todos los informes de Entidad Oficial que Regula la Actividad Financiera en la Región, según esa clasificación.

El sistema debe proveer parámetros para manejar diferentes esquemas de valores de avales, comisiones, de tasas y rubros de créditos, de acuerdo a los montos y plazos.

El sistema debe proveer información y asesoría sobre diferentes planes de crédito: líneas de crédito consumo, microcrédito, inmobiliario, etc., con sus condiciones y montos, tasas de interés y demás características de cada una de las líneas.

El sistema debe validar por monto y tipo de crédito si se requiere datos de codeudor y las garantías requeridas (parametrizable).

El sistema debe permitir que el origen de las solicitudes sea por: Oficina (individual); ejecutivos móviles; originadores; Compras de cartera con historia; y manejar tipos de cliente persona natural y Jurídica.

El sistema debe permitir el manejo del modelo de scoring de créditos para cada línea. En los modelos debe incluir, como mínimo los siguiente datos:

Inclusión/retiro de variables para el modelo.

Manejo y administración de este nuevo campo en el sistema.

Manejo usuarios con atribuciones asociado a las operaciones.

Debe guardar la historia del cliente al momento de cada operación.

Estado civil.

No. hijos.

PJ =Nivel activos e indicadores financieros.

Guardar las diferentes versiones del scoring.

Permitir el manejo (creación, modificación, eliminación, administración y control) de cupos Tipo fijo, rotativo.

Para cualquier crédito, el sistema debe validar los requisitos adicionales al ingreso, tales como: si posee o no periodos de gracia, plazo mínimo y máximo, tipo de actividad que maneja el cliente, monto mínimo y máximo.

El sistema debe manejar cupos de crédito por cliente y por línea, así como manejo de excepción por línea donde el cupo es por crédito.

El sistema debe manejar en forma paramétrica el aumento o disminución de los cupos asignados, actualizando el cupo disponible, de acuerdo a desembolsos nuevos y /o recaudos o pagos y realizando los ajustes contables de cada actualización.

El sistema debe recalcular el plazo cuando se realiza una utilización de cupo.

El sistema debe controlar que el cupo de crédito nunca sea excedido.

El sistema debe generar automáticamente los clientes para la asignación y mantenimiento de los cupos para crédito automático, según criterios definidos por la Compañía.

El sistema debe tener un mecanismo para alertar sobrecupos de crédito que excedan las políticas del negocio y notifique o deje registro de estos eventos para seguimiento por parte de funcionarios de nivel adecuado.

El sistema debe ofrecer un esquema de control sobre las aprobaciones del analista, según condiciones cuantitativas y cualitativas: experiencia, antigüedad, calidad de cartera con los debidos niveles de autorización.

El sistema debe permitir a un funcionario autorizado, habilitar o deshabilitar las opciones de aprobación de un analista. Manejo y Control de las atribuciones y por entes de atribución.

El sistema debe tener la opción para validar y relacionar los créditos a las líneas o fondos con las características y condiciones acordadas con los financiadores (género, actividad económica, estrato, plazos, montos, etc.). Las excepciones deben quedar registradas.

El sistema debe registrar y controlar los diferentes estados de una solicitud de crédito (aprobadas, negadas, en análisis, en aprobación, pendientes, etc.) e informar causales. El sistema debe validar los requisitos y condiciones establecidas para cada cambio de estado y los niveles de autorización asociados.

El sistema debe proveer el manejo de la historia del crédito, todos los movimientos y transacciones desde el momento en que es solicitado. (historia integral así corresponda a un crédito con novedad).

El sistema debe generar señales de alerta en los tiempos de cada etapa de la solicitud.

El sistema debe almacenar el registro de documentos anexos a las solicitudes tanto del cliente como de los codeudores, los cuales puedan ser digitalizados.

Debe ofrecer la opción de imprimir un formato de presentación para el cliente, en donde le indique la fecha de visita próxima y el nombre del Analista que lo va a visitar. (impresión y/o archivo de excel con el historial de pagos del cliente por crédito o por número de identificación).

El sistema debe permitir la interacción y funcionalidad en dispositivos móviles.

El sistema debe permitir parametrizar campos o datos no modificables desde sincronizaciones de los dispositivos móviles: Ej.: datos básicos como nombre, cédula, fecha de nacimiento, nacionalidad, tipo de identificación.

El sistema debe proveer condiciones y fórmulas de análisis financiero por línea de crédito (crédito de consumo, Vehículo o Prendario, Vivienda o Hipotecario, para las microempresas, Etc. El sistema debe estar en capacidad de calcular indicadores financieros, de rentabilidad, de rotación, endeudamiento, liquidez, valor patrimonial, etc. con base en la información que se captura en las solicitudes de crédito.

El sistema debe validar la relación de los activos de la empresa, patrimonio, liquidez, endeudamiento contra el monto aprobado, para no otorgar un crédito superior al porcentaje definido en las políticas de crédito de la Compañía y administrar la vigencia de dichos datos conservando la historia de los mismos.

El sistema debe controlar los cambios de estado y de condiciones de crédito y aprobación bajo perfiles de usuarios autorizados y controlado por los parámetros que rigen cada línea de crédito.

El sistema debe permitir hacer definiciones que nos permitan clasificar o segmentar a los clientes de acuerdo a políticas definidas y variables que intervienen en la evaluación de las solicitudes de crédito: antigüedad, número y promedios de créditos manejados, saldos actuales, garantías, scoring, calificación, etc.

El sistema debe permitir definir la capacidad de endeudamiento del cliente, según variables definidas por la Compañía. Todos los créditos deben validarse contra esa capacidad de endeudamiento.

El sistema debe generar un informe del análisis de riesgo crediticio del cliente y sus codeudores, de acuerdo con los criterios de la Compañía.

El sistema debe adoptar el sistema de scoring definido para la Compañía.

El sistema debe clasificar los clientes por riesgos (scoring).

El sistema debe controlar si el monto es mayor a una suma determinada (parámetro).

Debe validar tiempo de vinculación del cliente contra tipo de crédito y monto.

Debe validar número de cuotas versus tipos de crédito: créditos de menor cuantía hasta determinado número de cuotas.

El sistema debe tener la opción de bloquear aprobaciones a clientes, por medio de perfiles autorizados.

El sistema debe generar los documentos necesarios para la legalización del crédito, acorde a la garantía, antes de realizar el desembolso: pagarés, cartas de autorización, programación de pagos, otros. (carta de instrucciones, contratos de prenda, contratos de leasing, planes de pagos iniciales).

El sistema debe tener la opción de cancelar saldos de uno o más créditos anteriores con el otorgamiento de un nuevo crédito.

Debe permitir ingresar en el balance general datos del activo como: caja, cuentas por cobrar detalladas y con referencias, inventarios de materia prima, producto en proceso y producto terminado si aplican, activos fijos, cuentas por pagar.

Pasivo corriente y pasivo a largo plazo.

Proveedores, obligaciones financieras, obligaciones con la Entidad y pasivos hipotecarios.

Referencias de proveedores de (mínimo 2).

Debe generar un flujo de caja, con base en datos capturados:

Datos promedio de ventas diarias.

Datos promedio de ventas mensuales o semanales.

Debe ingresar experiencia y posesión en el negocio (en meses).

Debe generar indicadores de liquidez, endeudamiento, capacidad de pago, rotación de inventarios y rotación de cuentas por cobrar.

El sistema automáticamente debe registrar la fecha en que se ingresan los datos de la microempresa, con el fin de validar el día en que se registraron los datos y en el futuro, cuando se vuelva a solicitar un crédito, se valide el tiempo de actualización de datos y solicite su actualización si así se requiere, con base en las políticas de tiempo que establezca la Compañía.

Debe ingresar el número de trabajadores tanto remunerados y no remunerados.

Debe ingresar días promedios laborados.

Debe solicitar empleos adicionales que va a generar con el crédito.

El sistema debe permitir guardar los datos históricos financieros de la empresa (por cada crédito), para el momento de cada aprobación.

Una vez se hayan surtido todos los procesos con la solicitud de Crédito el sistema debe generar un aviso de Aprobación o Negación del crédito.

El sistema debe controlar el monto de aprobación versus niveles de autorización.

El sistema debe administrar las solicitudes de crédito ingresadas, conservando la información tanto de los aprobados como de los negados.

El sistema debe permitir el ingreso de solicitudes masivas para compras a originadores y/o con historia.

El sistema debe permitir el manejo de indicadores de gestión de otorgamiento de crédito.

Debe permitir la administración por analista de crédito o ente con atribuciones.

Debe manejar las aprobaciones y/ o negaciones por Zonas Geográficas.

El sistema debe permitir el manejo de soportes documentales del análisis asociados al crédito, debidamente digitalizados.

En la digitalización debe conservar la fecha del documento soporte.

El sistema debe permitir el manejo de excepciones con su nivel de atribución y ente aprobatorio.

El sistema debe tener integración automática con las centrales de riesgo de la Región en línea y conservar la consulta utilizada para cada aprobación de crédito.

El sistema debe permitir el manejo de la referenciación tanto interna como por outsourcing y que sea parametrizable de acuerdo al tipo de producto (llamada telefónica, visita, etc.).

Debe generar la notificación de la aprobación y/o negación al cliente por diferentes medios (física o medios electrónicos) y cartas (correo electrónico, mensaje de texto, papel, etc.) de bienvenida en los casos de compras a originadores.

El sistema debe tener una tabla de causales de negación y causales de solicitudes devueltas.

El sistema debe permitir el manejo de diferentes líneas de crédito parametrizables (propias y de originadores) (Factoring, Leasing, Vivienda, redescuentos, vehículos, crédito con garantía en oro, libranzas, cupos, nuevas a futuro).

Las líneas de crédito deben permitir el manejo de diferentes condiciones financieras, combinar las formas de liquidación y amortización por: tasas fijas, variables, plazos, cuotas extras, cuotas crecientes, decrecientes, cuotas fijas, calendarios 360/365, índices de liquidación (DTF, UVR, etc.), montos de financiación, periodos de gracia, periodos muertos, recapitalizaciones de intereses, modalidad anticipada o vencida y planes especiales (permitir cuota 13) y manejo de crédito con garantía en oro.

El sistema debe permitir el manejo de créditos en diferentes monedas (pesos, dólares).

El sistema debe permitir que el origen de las solicitudes sea por: Oficina (individual); ejecutivos móviles; originadores; Compras de cartera con historia (permitiendo su carga por archivos planos) y manejar tipos de cliente persona natural y Jurídica.

El sistema debe asignar un número consecutivo de las solicitudes de crédito, identificar qué tipo de solicitud se está trabajando y controlar su numeración.

El sistema debe tener un simulador financiero asociado al crédito en producción para evaluar el comportamiento de un crédito en diferentes escenarios: Cambio de tasa de interés, cambio de tiempo del crédito, modificación de cuotas fijas o variables, abonos a capital, cuotas anticipadas, entre otros, de fácil presentación al cliente.

El sistema debe proveer información y captura de solicitudes de crédito en línea a nivel nacional.

Para cualquier crédito, el sistema debe validar los requisitos adicionales al ingreso, tales como: si posee o no periodos de gracia, plazo mínimo y máximo, tipo de actividad que maneja el cliente, monto mínimo y máximo.

Las líneas de crédito deben poderse clasificar como lo establece la Superintendencia Financiera y como tal, deben poderse generar todos los informes , según esa clasificación.

El sistema debe proveer parámetros para manejar diferentes esquemas de valores de comisiones, de tasas y rubros de créditos, de acuerdo a los montos y plazos.

El sistema debe ofrecer un esquema de control sobre las aprobaciones del analista, según condiciones cuantitativas y cualitativas: experiencia, antigüedad, calidad de cartera con los debidos niveles de autorización. El sistema debe permitir a un funcionario autorizado, habilitar o deshabilitar las opciones de aprobación de un analista. Manejo y Control de las atribuciones y por entes de atribución.

El sistema debe tener la opción para validar y relacionar los créditos a las líneas o fondos con las características y condiciones acordadas con los financiadores (género, actividad económica, estrato, plazos, montos, etc.). Las excepciones deben quedar registradas.

El sistema debe administrar todas las variables requeridas para el análisis del crédito, descritas en el punto 2, 3 Solicitudes de Crédito, previas a la aprobación o negación del crédito.

Garantías y Avales:

El sistema debe registrar los datos de constitución de garantías Personales (codeudores) .

El sistema debe permitir que se creen los créditos sin garantía asociada, crear garantías individuales o por archivo plano.

El sistema debe administrar diferentes tipos de garantías (avales, facturas, joyas y las establecidas por Super financiera).

El sistema debe permitir administrar la valoración de los diferentes tipos de garantías (fasecolda, vr. Oro, hipotecas) con su actualización de datos como monto y fecha, conservando el histórico de dicha actualización, así como realizar el registro contable del ajuste.

El sistema debe permitir la generación automática de las garantías con los datos del crédito (pagaré, prenda, contrato) debe ser parametrizable.

El sistema debe registrar los datos de constitución de garantías prendarias (vehículos, Joyas), permitiendo capturar como mínimo, la siguiente información: Valor comercial, fecha de actualización, placa del vehículo, modelo, marca, motor, chasis, serie, póliza que lo asegura con datos básicos: número de la póliza, fecha de expedición, fecha de vencimiento, compañía de seguros, sucursal expedidora, tomador (apellidos y nombres), número de cédula de tomador, teléfono, ciudad, dirección, monto asegurado, valor del avalúo, si son seguros colectivos, endosados, el control de los traspasos de créditos cancelados. Para prendas de joyas, permitir que se incluya el número de sticker, la descripción completa con el tipo de oro y peso en gramos, así como los diferentes estados propios de la joya, valoración de la garantía, fecha de valoración histórica.

El sistema debe registrar los datos de constitución de garantías reales ó Vehículo. Se debe capturar, como mínimo, la siguiente información: placa única, marca, línea, cilindraje, modelo (año), clase de vehículo, color, servicio (público o particular) tipo de carrocería, número de puertas, número de serie, número de motor, número de chasis, capacidad (toneladas/pasajeros), avalúo del vehículo, porcentaje de cobertura de los riesgos de la póliza todo riesgo, limitación a la propiedad, entidad a la que se está pignorando.

Para garantías hipotecarias el sistema debe permitir la captura como mínimo de la siguiente información: grado de hipoteca, descripción del bien, matrícula inmobiliaria, número de la escritura del acto de hipoteca, número de registro de la hipoteca, fecha de acto de la hipoteca, avalúo comercial, fechas de actualización, número de póliza de seguro, identificación tributaria de la compañía de seguros, nombre de la compañía de seguros, fecha de vencimiento de la póliza, porcentaje de cobertura de la póliza todo riesgo, valor del crédito para calcular el porcentaje de cobertura de la póliza de seguros, se debe discriminar el valor del terreno y valor de la construcción.

Garantías Real - Maquinaria y Equipo: El sistema debe permitir capturar la siguiente información: Tipo, marca, número de serie, descripción, modelo, valor del avalúo, fecha de avalúo, fecha de registro en cámara de comercio, número y libro de inscripción, número de póliza de seguros, compañías de seguros, monto asegurado, fecha de vencimiento de la póliza.

Garantías no idóneas: el sistema debe registrar y relacionar uno a uno los bienes recibidos en garantía, con un valor estimado, con datos básicos como descripción del bien, nombre del bien y valor.

El sistema debe tener una opción para actualizar cualquier tipo de garantía, con los permisos correspondientes y el registro en logs de quien realiza las modificaciones. Proceso automático con Entidades o Federaciones que regulan los Seguros, actualizando la fecha y el monto, con los respectivos ajustes contables.

El sistema debe registrar el valor de cobertura de las garantías, tiempo de actualización y porcentaje de cobertura. Además debe dar la opción para realizar las debidas actualizaciones con los permisos y seguridades del caso.

El sistema debe actualizar en forma automática el estado y uso de la garantía por efecto de los movimientos de utilizaciones y/o de pagos; debe permitir varias garantías por crédito y una garantía para varios créditos.

El sistema debe ingresar y aplicar las novedades por modificaciones de avalúos (margen prestable, cupo disponible, defecto de garantía, provisiones por defecto, reavalúos, entre otras).

El sistema debe ingresar y aplicar las novedades por sustituciones.

El sistema debe ingresar y aplicar las novedades por liberaciones parciales.

El sistema debe permitir el manejo de garantías compartidas (una garantía para varios créditos o varias garantías para un crédito).

El sistema debe generar en forma automática la reclasificación de las obligaciones por defecto de garantías en deudas indirectas.

El sistema debe controlar el vencimiento de los certificados de tradición y libertad, títulos y contratos.

El sistema debe validar tipo de garantía contra sus requerimientos (pignoración, hipotecaria, prendaria, muebles y enseres y maquinaria, etc.).

El sistema debe ofrecer una opción para la gestión jurídica de control de garantías y generación de cartas de certificación del estado de la garantía.

El sistema debe manejar las garantías por cliente y no por crédito, avalando uno o más créditos. (generación del respectivo archivo en excel incluyendo el respectivo porcentaje de cobertura).

El sistema debe controlar hasta qué monto se puede prestar sobre la garantía, o el porcentaje de cubrimiento del crédito con la garantía.

El sistema debe realizar la valoración de garantías acorde con la circular 034 de la Entidad Oficial que Regula la Actividad Financiera en la Región.

El sistema debe identificar las garantías que pasan a ser daciones en pago (como un activo de la compañía).

El sistema debe permitir generar planos para la reserva de los cupos de crédito, ante las entidades avaladoras, quienes asignan un número de garantía; de acuerdo a la estructura definida por cada Fondo.

Generación del plano de registros de garantías, el cual también se debe enviar a las entidades avaladoras; de acuerdo con unas estructuras previamente definidas.

Generación del plano para la facturación (proyecto de facturación), de acuerdo con estructuras predefinidas.

Generación de reporte de desembolsos nuevos de acuerdo a un rango determinado.

Se debe contar con una opción en la aplicación de pagos exclusiva para el manejo de avales, con carga masiva.

Reversiones automáticas y masivas.

Reaplicación de pagos con carga masiva.

Conciliación de saldos, de acuerdo a las especificaciones técnicas de cada aval.

Generación del archivo de actualización de saldos, de acuerdo a las especificaciones técnicas de cada aval.

Generación del reporte de índice de siniestralidad de cada aval.

El sistema debe asociar cada crédito o pagaré a una custodia o financiador especifico (endoso). El sistema debe organizar los endosos por diferentes criterios tales como: líneas de crédito, barrios, analista, agencia, zona, montos, plazos, etc.

El sistema debe generar un informe de costos de custodia de pagarés, modificación de tarifas, estadísticas de utilización y tiempo de respuesta del servicio, control de tiempo de préstamo de la garantía.

El sistema debe referenciar el sitio de almacenamiento físico de los documentos de la garantía.

El sistema debe generar un reporte con el estado de las garantías establecidas para cada financiador (Bancos, Financieras y/o Casas de Cambio).

El sistema debe generar un reporte y/o archivo en medio magnético que liste las garantías que respaldan determinado monto de financiador.

El sistema debe tener un modulo u opción para hacer endosos en garantía de los pagarés a los financiadores y que controle que el endoso se haga a un solo financiador.

El sistema debe contabilizar la custodia de las garantías.

El sistema debe permitir el manejo de tasas compensadas, fondos de garantías, tasas de redescuento, incentivos, abonos de estas y realizar los informes sobre créditos avaladas por cada metodología, créditos vencidos, montos, etc.

|

|

|

iiifilomena®

es un proveedor de herramientas de inteligencia de cobranzas para pequeñas y medianas empresas.

iiifilomena®Collection Intelligence Tools ya está disponible y se puede adquirir como una licencia individual o licencia de servidor.

Más información:

En Argentina

+54 (11) 4384-1193

+54 (11) 4381-0996

+54 (11) 7090-4669

+54 9 11 6591-5201

[email protected]

Bartolomé Mitre 1131 6º Piso Of. G (1036) Buenos Aires.

Argentina

En México

+52 (55) 4165-2515

+52 1 55 2082-0132

[email protected]

Av. Paseo de la Reforma 342 Piso 26. Edificio New York Life México D.F.

PRODUCTOS Y PROGRAMAS ESTÁNDAR CON SOLUCIONES ESPECÍFICAS, DESARROLLOS A MEDIDA Y CONSULTORIA PARA EMPRESAS QUE REALIZAN GESTION DE COBRANZAS.

Software para Cobranzas

Sistema de Gestión de Cobranzas con Datawarehouse

Herramientas para la Inteligencia de Cobranzas (Collection Intelligence Tools)

Software para Tiendas que Venden a Crédito

Software de Cobranzas con Estrategia de Envío de SMS integrada

Herramientas, Técnicas y Soporte para Data mining (Minería de datos)

Capacitación para Uso de Herramientas Excel

Asesoramiento para hacer Minería de Procesos de Cobranzas

Métricas e Indicadores de Cobranzas Clave / Key Performance Indicators (KPIs)

Diseño, Implementación y Aplicación de un Programa de BCPM en su Empresa

Desembolso del Crédito:

El sistema debe permitir unificación de créditos y dejar huella (mantener históricos y estado) de cada uno de los créditos que originaron el crédito nuevo.

El sistema debe aplicar los pagos con la debida prioridad definida por parémetros (honorarios, seguros, intereses de mora, intereses corrientes, capital).

El sistema debe controlar los pagos dobles a cuotas, colocar una alerta para revisar si se trata de un pago doble o un anticipo de cuotas. Este control se requiere especialmente para los pagos en convenios.

El sistema debe realizar la reversión de pagos, generando automáticamente las notas contables que ajusten los valores del crédito. Estas reversiones deben tener controles de tiempo: solo hasta una fecha o periodo de tiempo determinado hacia atrás (parámetro).

El sistema debe aceptar la recepción de pagos en cualquier agencia o canal de recaudo o convenios con otras entidades financieras o comerciales. En cualquier caso el sistema debe disponer de aplicación de recaudos en línea y en batch, manuales y con código de barras.

El sistema debe manejar los cambios de estado de un crédito (vigente, cobro por analista, cobro jurídico, castigado, etc.) y debe tener manejo de fechas para registrar las gestiones de los analistas, jefes o abogados que realicen en el cobro de cartera.

El sistema debe generar cartas de referencia, certificaciones de créditos y proyecciones de pagos. (paz y salvos, levantamientos de prenda).

El sistema debe generar certificaciones tributarias de los créditos. El sistema debe proveer el cálculo de intereses, totales acumulados del cliente, saldos de los préstamos, en el periodo fiscal determinado.

El sistema debe tener una opción de manejo de renovación automática de créditos para clientes especiales.

El sistema debe tener manejo de evaluación y administración operativa y contable de las calificaciones de crédito, causaciones (de intereses, seguros, comisiones) y provisiones de cartera, según políticas de la Compañía y de la Entidad Oficial que Regula la Actividad Financiera en la Región.

El sistema debe poseer los parámetros y la flexibilidad total para el manejo de los planes de amortización de los créditos, tasas fijas o variables, preferenciales o por montos de clientes, las condiciones financieras (renovación automática, plazo, tasa de interés, amortización, programas comerciales, periodos de gracia y líneas reestructuradas), cuotas fijas o variables, cuotas irregulares, cuotas extraordinarias, etc., definidas en cada una de las diferentes modalidades de crédito.

El sistema debe manejar el crédito en diferentes monedas con sus correspondientes condiciones en tasa de interés y sistemas de amortización y causación (UVR, DTF, crecientes, decrecientes, etc). Así mismo debe permitir la reexpresión de la tasa de acuerdo a la forma de la aprobación, periodicidad y forma de pago.

El sistema debe calcular los intereses de mora con correspondiente control a la TMM (tasa máxima moratoria) y debe tener el control permanente de las tasas remuneratorias a los límites máximos legales vigentes.

El sistema debe crear automáticamente la nueva obligación con las nuevas condiciones de crédito, cuando exista una reestructuración.

El sistema debe cancelar las obligaciones que dieron origen a la refinanciación y/o reestructuración manteniendo el histórico y su relación con la nueva obligación.

El sistema debe validar que la opción de refinanciación de créditos, se pueda ejecutar con un perfil de usuario autorizado con registro en logs de auditoría.

El sistema debe generar la nota e interfaz contable por efecto de la refinanciación y/o reestructuración.

Cuando se haga la devolución de cheques, haya reclamaciones, o cualquier otro evento como anulación, reversión o ajuste, el sistema debe realizar la reversión, realizar los cambios en cartera, en donde se recalcule el valor de la cuota con sus respectivos intereses y cobros adicionales.

El sistema debe controlar manejo de otros conceptos en cartera como IVA, comisiones, y tipo de afectación cuando se haga el desembolso. Impuesto de renta e Iva).

El sistema debe manejar esquemas de calificación de comportamiento de cartera de los clientes.

El sistema debe calcular y controlar el valor de las provisiones con base en las normas de la super y los modelos de referencia de la Región dónde se esté operando.

El sistema debe generar la contabilización automática de la clasificación de cartera por edades.

El sistema debe tener la opción de cambiar las condiciones del crédito, reliquidación y recálculo del nuevo plan de pagos. Se requiere controles y autorizaciones especiales para realizar este cambio, así como el registro en logs de estas operaciones.

El sistema debe administrar la causación de los intereses de cada crédito, y ajustarla con cada operación de recaudo o de reverso.

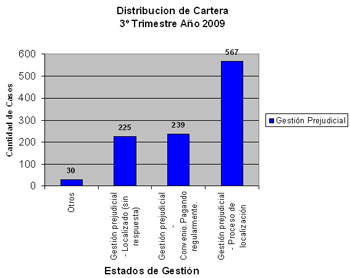

Collection Intelligence Tools recoge los datos de una tabla organizada

(datawarehouse) y permite desplegar gráficos que muestran indicadores de rendimiento

de manera limpia y simple, lo que permite transformar la gran cantidad de datos

que almacena la Empresa en conocimiento para la toma de decisiones.

Ofrece la tecnología que permite procesar la

información oculta en los datos de cualquier Sistema de Gestión de Cobranzas de forma que sea posible dar solución

a problemas de predicción, clasificación y segmentación para el planteo de estrategias y campañas.

Collection Intelligence Tools engloba un conjunto de técnicas y herramientas

encaminadas a la explotación eficiente de los datos, mediante la extracción de conocimiento procesable, implícito en la base de datos.

Collection Intelligence Tools ofrece además aplicaciones de

prospección para la integración y el análisis de datos, así como para la generación de gráficos e

informes adaptados a las necesidades de las distintas unidades de decisión empresarial. El ejemplo anterior muestra en forma oculta el siguiente comportamiento de la cartera

de un Banco:

Collection Intelligence Tools permite diseñar, crear y visualizar

modelos que se construyen a partir de la experiencia recogida de múltiples campañas y

estrategias desarrolladas.

Collection Intelligence Tools ofrece herramientas para

reunir, depurar y transformar los datos que almacena la empresa, en

información estructurada y coherente para la toma de decisiones.

Collection Intelligence Tools es la puerta de acceso al

mundo de las cobranzas para personas interesadas en descubrir cómo obtener un

mayor rendimiento de los datos de su empresa y mejorar el acceso e integración de

éstos para optimizar el proceso de análisis y toma de decisiones a través de la

Inteligencia de datos.

Seguros:

El sistema debe permitir administrar los diferentes tipos de seguros individuales y colectivos y de incendio, vida, vehículos, desempleo, otros)

El sistema debe permitir manejar parametrizadas las diferentes tarificaciones: Porcentaje de la cuota, porcentaje del crédito, valor fijo

El sistema debe permitir identificar y asociar tipo de seguros con la respectiva compañía de seguros(parametrizable)

El sistema debe aceptar y administrar diferentes compañías aseguradoras (Parametrizables)

El sistema permitir la liquidación de retornos por tipo de seguro o aseguradora y parametrizables

El sistema debe permitir manejar la modalidad de cobro de la prima: Mayor valor del crédito, Descuento del crédito, Pago periódico

El sistema debe tener la opción de aceptar el ingreso de transacciones manuales, con niveles de seguridad. Ej. Extraprima, suspensión de causación del seguro por siniestro. Parametrizable

El sistema debe generar la información para el pago a corredores. (Según estructura de compañías aseguradora), informes por producto e informes para conciliación

El sistema debe realizar la causación de seguros.

El sistema debe actualizar los valores de seguros renovados y manejar las revocaciones

El sistema debe manejar el histórico de las reclamaciones.

El sistema debe tener la opción de no realizar la causación de un crédito cuando se presente la novedad de siniestro del cliente.

El sistema debe manejar opción de tener pólizas diferentes a la póliza global de la empresa (pólizas aportadas por el cliente)

El sistema debe controlar fechas de vencimiento de los seguros y cancelación automática de los mismos. Incluyendo los seguros de pólizas diferentes.

El sistema debe generar avisos a los clientes por diferentes medios (físicos o electrónicos) para renovar su póliza o avalúo, para el próximo periodo (el periodo puede ser el próximo mes o parametrizable)

El sistema debe causar, de acuerdo a los parámetros, los intereses de las obligaciones vencidas, para llevarlas a cuentas por cobrar a cargo del cliente y los reportes a las compañías de seguros, para que la obligación o garantía no queden desprotegidas.

El sistema debe validar que al momento de un desembolso de un crédito, el cliente no está en mora en ninguna de las demás obligaciones que tiene con la Compañía.

El sistema debe manejar el calendario de pagos del cliente, en donde por defecto establezca la primera cuota, pero que se pueda modificar manualmente, y calcule las fechas y montos de los demás pagos.

El sistema debe validar que la fecha de la primera cuota sea coherente con la fecha del desembolso.

El sistema debe asignar fechas de pagos y fecha de desfase para cobro de la primera cuota.

El sistema debe cargar y cobrar los descuentos inicialmente pactados al momento del desembolso.

Debe tener la opción de girar cheques a nombre del cliente y de terceros, permitir que se realice el desembolso en efectivo, o la combinación de las dos. Los desembolsos deben poder realizarse a uno, dos o más beneficiarios, con sus respectivos controles.

Debe permitir desembolso por transferencia a una cuenta personal del titular del crédito o de quién se autorice. (Cuenta de Ahorros propia de G&F).

Debe permitir desembolso por transferencia a un tercero a través de convenios interbancarios o interinstitucionales.

El sistema debe controlar (con perfil autorizado) la anulación de cheques o desembolsos en efectivo sobre créditos ya aprobados, así como evitar la generación de cheques o desembolsos en efectivo sobre créditos no aprobados, ó, generar dobles cheques o desembolsos en efectivo sobre un crédito aprobado.

Cuando en el desembolso hay cancelación de créditos vigentes, El sistema debe controlar que el monto desembolsado corresponda al valor del monto aprobado menos el saldo de los créditos vigentes y los descuentos adicionales involucrados (intereses, comisión, seguros, etc.). (Contemplar la opción que cancele automáticamente el crédito vigente).

El sistema debe incluir automáticamente el crédito en cartera, una vez se realice el desembolso.

El sistema debe permitir el manejo y control de desembolsos parciales: Ej.: cupo automático.

El sistema debe manejar los planes de desembolso de créditos aprobados y proyectados por línea y agencias para el flujo de caja.

El sistema debe manejar metas o presupuesto por Analista, Agencia, Zona, consolidado, por producto, por fondo.

El sistema debe permitir el desembolso de un crédito en cualquier agencia o canal de servicios establecido por la Compañía de acuerdo con los perfiles definidos.

El sistema debe tener la opción de registrar novedades a los créditos según normas de Super y llevar el log de las mismas.

Para el caso de las cuentas en participación debe permitir desembolsos parciales dirigidos a la obligación primigenia sin generar una nueva obligación y debe permitir ajustar valores como IPC.

Recaudos y Cobranzas:

El sistema debe tener la opción para aplicar pagos en efectivo, con cheque, mixtos o con tarjeta de crédito, código de cliente para recaudadores o código de barras.

El sistema debe tener la opción de aplicar pagos con fecha anterior a la fecha del día de proceso.

El sistema debe tener un control de cheques posfechados con registro de fecha para consignación y adicionalmente debe reportar diariamente a contabilidad para que se aplique a cuentas de orden.

El sistema debe tener un control de cheques devueltos.

El sistema debe permitir la reversión de liquidaciones por devoluciones de cheques u otros conceptos. Los pagos se deben aplicar cuando se libera el canje con la fecha del día de pago.

El sistema debe proveer control de pagos por efectivo, cheques, bancos, descuentos en depósitos, Débito automático.

El sistema debe recibir pagos a través de Débito automático (propio o de entidades externas), Transferencia electrónica, por Cajeros Automáticos, INTERNET o convenios.

El sistema debe realizar la aplicación de pagos en línea o en lotes o archivos planos cuando se trate de convenios y debe recibir pagos manuales y por código de barras.

El sistema debe tener una interfaz automática de pagos a aplicar con bancos, entidades financieras o corresponsales.

El sistema debe permitir la cancelación anticipada de créditos.

El sistema debe aceptar abonos parciales a cualquier tipo de crédito con diferentes opciones de aplicación: abono parcial a próxima cuota, reducción de cuotas, reducción de plazo, cuotas anticipadas, cuotas extraordinarias, multas por prepago, abono normal, abono a capital.

El sistema debe permitir con controles especiales, realizar la condonación de capital, intereses, intereses de mora y otros conceptos de acuerdo a parámetros definidos y criterios de la Compañía.

El sistema debe tener un control de prepagos de crédito (sanción por prepago independientemente por línea de crédito) incluyendo comisiones o multas. Parametrizable.

El sistema debe controlar días hábiles y no hábiles para la liquidación de intereses corrientes y mora.

El sistema debe permitir registrar acuerdos de pago y refinanciaciones.

El sistema debe permitir asignar toda la cartera (incluyendo cobro jurídico) por gestor y por Abogado

El sistema debe proveer información de cobranzas y recordatorios para que el analista y el call center están informados de los clientes que tienen mora, cuántos días de mora tiene, los teléfonos a los que debe contactar (mediante llamadas y mensaje de texto que indique también valor a cancelar a una fecha determinada) y las acciones que se deben seguir de acuerdo con el nivel de mora.

El sistema debe calificar el comportamiento de pago del cliente en cada una de sus cuotas.

El sistema debe generar automáticamente las cartas de mora con base en los parámetros de vencimiento establecidos, los cuales deben poderse modificar en cualquier momento. Para ello, deben también existir parámetros por Agencia con las personas autorizadas para firmar dichas cartas (ejecutivos comerciales) con su respectiva firma digitalizada.

El sistema debe tener control sobre las fechas de correspondencia y las respuestas de los clientes a las comunicaciones que se les han enviado, para hacer seguimiento a la efectividad de la gestión de cobro.

El sistema debe tener un concepto de pagos de honorarios a abogados por concepto de recuperación de cartera, en donde se diferencie lo que se abona a cartera y lo que corresponde a honorarios y gastos judiciales, y que alimente la cuenta a pagar al abogado. (Parametrizable).

El sistema debe bloquear los productos del paquete bancario (ejemplos entre las diferentes líneas, así como con otros sistemas, como T.C.) si el cliente no cancela la deuda o alguna de las deudas.

El sistema debe permitir generar campañas especiales para una línea específica o créditos con determinadas características (Parametrizable).

El sistema debe permitir generar automáticamente los gastos de cobranza parametrizables y sus respectivas transacciones para la contabilización.

Permitir pagos parciales en el caso de cuentas en participación, y cuentas de ahorro de cada contrato.

Castigos:

El sistema debe administrar los créditos castigados, generando los respectivos informes y consultas: por zona, agencia, analista, abogado. (incluya un campo donde se identifique si pertenece a un castigo por hacer efectivo el aval de un Fondo y cualquier otra marca para identificar eventos o tomas de decisiones).

El sistema debe generar los respectivos asientos contables cuando se hacen recaudos sobre la cartera castigada.

El sistema debe mantener los registros de los clientes morosos y que hayan estado en cartera castigada aun cuando hayan pagado totalmente su deuda.

El sistema debe tener la opción de definir transacciones tanto en lo operativo como en lo contable para registrar las daciones en pago (Restituciones).

El sistema debe manejar por parámetros los tiempos de castigos de los créditos de acuerdo a políticas de la Compañía.

El sistema debe permitir con controles especiales para la cartera castigada, realizar la condonación de intereses, intereses de mora (punitorios) y otros conceptos de acuerdo a parámetros definidos y criterios de la Compañía.

El sistema debe generar estadísticas e informes de créditos por diferentes criterios: montos, plazos, líneas, fondos, garantías, Abogados, categorías, etc.

El sistema debe administrar presupuestos de colocaciones por línea/agencia/ejecutivo y generar un informe de cumplimiento por agencias e institucional de la colocación real del crédito versus presupuesto establecido para el mes y que controle la gestión de las metas.

El sistema debe generar estadísticas de los porcentajes de colocación semanal, mensual y anual: por zona, agencia, analista.

El sistema debe generar el reporte de créditos anticipados, control de pagos posfechados, pagos extraordinarios, cancelación de créditos anticipados, etc.

El sistema debe organizar el histórico de los créditos de los clientes con sus montos y plazos, estableciendo escalonamiento por orden cronológico.

El sistema debe generar diariamente el listado de los clientes morosos y por edad de mora.

El sistema debe realizar la proyección de cartera (intereses, capital, comisiones, etc.). Debe permitir hacerlo para cualquier período de tiempo y detallado diario o resumido semanal, quincenal, mensual, anual. (aclarar modelo comercial).

El sistema debe generar a cualquier momento del día, un reporte o consulta de cartera vigente, colocación de créditos, morosidad, créditos pendientes de desembolso y solicitudes asignadas. Este debe poderse generar por zona y por agencia y total. Esta información debe estar disponible a cualquier corte pasado con mínimo 3 años de historia (parametrizable) y foto finish mes.

El sistema debe manejar por parámetros los estados de cartera por analistas.

El sistema debe generar informes sobre el estado de la cartera por diferentes conceptos.

El sistema debe generar reportes de causación de intereses, de calificación de cartera y de provisiones.

El sistema debe proveer una herramienta para el diseño y producción de reportes o listados de forma amigable y para el usuario final.

El sistema debe generar y consultar el informe gerencial en regionales, en agencias de la Dirección General. Este informe muestra cifras por cuenta, por identificación, por oficina, por regional o por Banco, remesas negociadas y al cobro.

El sistema debe proveer la capacidad (a través de consultas o reportes) para buscar las diferencias o errores del cajero, cuando esta descuadrado.

El Sistema debe tener la opción de agrupar, consultar y generar reportes de la siguiente manera: por barrios, por Analista, Barrios por Agencia, por localidades, por municipios y por Regional.

El sistema debe generar y definir informes de estadísticas periódicas, esporádicas, individuales, agregadas o desagregadas, con cualquier variable contenida en la base de datos.

El sistema debe permitir consultas tanto para los cajeros como gerenciales, CONSOLIDADAS por cliente, donde se muestren todas las obligaciones de un cliente, sin importar el tipo de crédito o la línea a que corresponda.

El sistema debe permitir generar informes gerenciales parametrizables por línea por tipo de crédito, estadísticos por promotor, por agencia, ciudad, regional, etc.

El sistema debe tener la opción de consultar los datos indispensables de los créditos para realizar la cobranza. Ej. Nombres y ubicación de codeudores, datos sobre garantías que respaldan el crédito, avalúos, etc.

El sistema debe generar un informe de la recuperación de la cartera morosa y de la gestión de cobro.

El sistema debe permitir generar informes gerenciales parametrizables para medir efectividad de la cobranza, concentración de saldos por línea y/o por cliente, clientes cero pagos.

El sistema debe generar informes sobre la cartera morosa en resumen y/o detallado por: tiempo de morosidad, por zonas, por Agencias, por líneas de crédito, por plazos, por edad de cartera, por garantías, en cobro jurídico, etc.

En términos generales el sistema debe proveer alguna de las siguientes opciones: Para reportes de ley que solo dependan de la información del sistema, generarlo; para los reportes de ley que requieran información adicional de otros sistema debe permitir integrar dicha información o proveer la información del sistema que se opere en la Compañía.

El sistema debe generar los archivos necesarios a las Centrales de Riesgo de la Región dónde se encuentre operando en sus formatos estándares establecidos.

El Sistema debe generar los archivos necesarios para la Entidad Oficial que Regula la Actividad Financiera en la Región y entes de control en sus formatos estándares establecidos para generar los entregables solicitados por ésta.

El sistema debe generar los archivos necesarios para la Cámara o Bureau de Créditos en sus formatos estándares establecidos; entre los cuales se encuentran: Reporte de clientes con ingresos acumulados mayores a un determinado valor y Cuentas e ingresos por cobrar, es decir medios magnéticos.

El sistema debe generar los archivo necesarios para enviar a sus Financiadores en sus formatos estándares establecidos; entre los que se encuentran Pagares a favor endosados en Garantía y Redescuentos. Entidades que avalan los créditos, Bancos, Financieras y Casas de Cambio, Reportes Gerenciales de Junta y demás áreas de la compañía.

El sistema debe generar los archivos necesarios para enviar a los Corredores de seguros los recaudos y afiliaciones en sus formatos estándares establecidos; entre los que se encuentran: Seguro de vida deudores clientes, seguro de vida deudores empleados, Todo riesgo de Incendio (Clientes, empleados). Control de pólizas con sus respectivos estados (vencida, renovada, revocada). Deben ser parametrizables tanto por compañías de seguros, como por tasas y/o retornos.

El sistema debe tener un modulo para la administración y generación de reportes a Entidades regulatorias, tributarias y de fiscalización en sus formatos estándares establecidos, permitiendo que se armen dichos informes de acuerdo con las necesidades de la compañía. Adicionalmente se debe garantizar la constante actualización de los informes de ley de cualquier ente de control y su respectiva actualización debe estar incluida dentro del contrato de soporte y mantenimiento. Es responsabilidad del proveedor seleccionado la investigación permanente de todos los informes de ley y su entrega en los plazos establecidos.

Se debe garantizar la constante actualización de los informes de ley de cualquier ente de control. La actualización debe estar incluida dentro del contrato de soporte y mantenimiento.

Es responsabilidad del proveedor seleccionado la investigación permanente de todos los informes de ley y su entrega en los plazos establecidos por el ente de control que exija este nuevo informe.

Contabilidad y Presupuesto:

El sistema debe generar un archivo o tabla con toda la información de las transacciones que se realicen en los módulos que conforman la solución tecnológica y la plataforma de oficina y/o de áreas, para cargarla a la Contabilidad a través de una INTERFAZ CONTABLE que debe proveer el servicio de software según el plan único de cuentas definido por la Entidad Oficial que Regula la Actividad Financiera en la Región y/o Contaduría General de la Nación. Esto en caso de que no se adquiera el módulo contable.

El sistema debe tener generación automática de cuadro diario de caja en donde se identifiquen y especifiquen todos los conceptos de ingresos y desembolsos definidos por la Compañía. Ej. (recuperación de cartera, recaudos en efectivo, en cheque, cancelación de créditos, recuperación cartera castigada; sanción de prepago automática, seguros, pagos interagencias, anulaciones, abonos de cuentas en participación, ahorro para pagos o mantenimientos), reversiones, condonaciones, gastos de cobranzas a cargo de los clientes.

La interfaz contable debe estar parametrizada, debe contener las validaciones exigidas por el software de contabilidad y debe ir cuadrada.

El sistema debe manejar alertas para controlar la consignación de los cheques posfechados.

El sistema debe manejar las cuentas diarias de ingresos y egresos; como: CXC, ingreso por comisiones y su respectivo IVA, Datacrédito y su respectivo IVA, Caja si el desembolso se realiza en efectivo, Bancos si el desembolso se realiza con cheque, Notas hacia otros productos internos (Ctas Ahorros, giros).

El sistema debe parametrizar el manejo y control de cheques devueltos, además las correspondientes sanciones de cobro. Manejo integral core cartera - plataforma, para que efectúe los respectivos registros contables.

El sistema debe aceptar, por parámetros, otros ingresos que requiera la Compañía.

El sistema debe manejar transacciones para aplicar con fecha valor y creación de clientes, créditos, garantías y pagos, a través de carga de archivos planos.

El sistema debe aceptar pagos de crédito, tarjetas, etc. interagencias.

El sistema debe tener el control y manejo de pagos a terceros, debe tener registro histórico de pagos.

El sistema debe calificar la cartera por mora (en cuentas de orden) según normas financieras, generando los registros de interfaz correspondiente.

El sistema debe generar las provisiones automáticas de Cartera, de acuerdo con los Modelos de la Entidad Oficial que Regula la Actividad Financiera en la Región y con base en los parámetros que define la política de la Compañía en materia de provisiones.

El sistema debe definir y administrar las transacciones para la cartera castigada, generando la interfaz contable. Control del valor a la fecha del castigo vs proyecciones posteriores.

El sistema debe generar la causación de intereses con la periodicidad definida por la Compañía y generando la respectiva interfaz contable. Debe ser parametrizable.

El sistema debe permitir la anulación de comprobantes en otra fecha, con permisos.

El sistema debe proveer todas las herramientas que son de conocimiento general y que aplican para el manejo y control de la contabilidad en una empresa, haciendo énfasis en la normatividad existente para las Entidades del Estado.

Seguridad:

El Sistema debe habilitar menús por perfil de usuario. Parametrizable para que sólo se asigne las opciones que debe utilizar para cumplir con las funciones a su cargo.

El sistema debe permitir la integración de los usuarios con el directorio activo.

El sistema debe habilitar o deshabilitar permisos sobre las transacciones a nivel de registro: ya sea para crear y/o consultar. Una vez confirmada una transacción en el sistema no se debe permitir modificar ni retirar.

El sistema debe habilitar o deshabilitar permisos sobre la Base de datos: a nivel de tablas, a nivel de registro y a nivel de campos. Esto para crear, modificar, retirar y consultar.

Se debe autorizar los accesos al sistema, de acuerdo al perfil del usuario a nivel de Agencia, Ciudad, Red, Regional o Nacional.

La contraseña debe ser de mínimo 8 caracteres donde se pueda utilizar alfanuméricos, mayúsculas, minúsculas y/o caracteres especiales. Este dato debe poderse manejar con un parámetro de tal forma que se pueda modificar la longitud de la contraseña en cualquier momento.

El sistema debe exigir cambio automático de contraseña cada determinado periodo de tiempo. Este dato debe ser por parámetro.

El sistema debe controlar automáticamente las contraseñas utilizadas y no poderse repetir en (N) cantidad de oportunidades. Este dato debe ser por parámetro.

El sistema debe habilitar o deshabilitar el cambio de contraseña en el inicio de la primera sesión. Este dato debe ser por parámetro.

El sistema debe inhabilitar los usuarios, de acuerdo a un parámetro tiempo de vencimiento, si no se ha utilizado o actualizado.

Las contraseñas deberán estar almacenadas en forma encriptada.

El sistema debe tener facilidades de copia de seguridad y recuperación, para los datos, la aplicación y los logs.

El sistema debe tener la opción de parametrizar cuáles datos encriptar y cuáles no.

El sistema de Logs que se ofrece con la solución, debe parametrizar los campos de la base de datos, transacciones funcionales e información de usuario que se desean habilitar en el log. Debe incluir como mínimo los requerimientos de log's de la circular 052.

El sistema debe proveer un mecanismo de aseguramiento de integridad de toda la información registrada en la base de datos. Esta integridad debe ser estructural, referencial y de restricción funcional.

Los logs deben guardar información histórica y proveer la opción de búsqueda (a nivel de usuario final) de forma centralizada, accesible y en línea de las actividades o acciones de cualquier usuario en el sistema durante un período señalado, ya sea en horas, días, semanas, meses o años.

Debe traer herramientas de administración para el rastreo de la Información y para generar reportes de auditoría, que faciliten el control y seguimiento a las transacciones, ejemplo: el cuadro de cajeros, cierre de agencias, rastreo de errores.

Toda la información sensible que viaja a través de las redes debe viajar encriptada.

El sistema debe controlar que un usuario no pueda ingresar simultáneamente al sistema en más de una sesión. Parámetro con su excepción

El sistema debe tener controles de obligatoriedad, de edición y validación en la captura de datos.

El sistema debe tener controles que aseguren que cada campo tenga el formato de datos apropiado (numérico, alfabético o alfanumérico) y la cantidad adecuada de caracteres.

El sistema debe tener control de lémites y razonabilidad que garanticen la calidad de los datos.

El sistema debe contemplar dégitos de verificación para usarse segén criterios de la Compañía.

El sistema debe registrar las transacciones fallidas y rechazadas.

El sistema debe controlar el comienzo y fin de la transacción tanto en las locales como en las remotas.

Registro y control de todas las operaciones de excepción. Debe incluir reportes y consultas de dichas operaciones, en rangos de tiempo, por zonas, por agencia, por usuario, etc.

Se debe permitir el bloqueo de aprobación de créditos a clientes, por los diferentes niveles de atribución. Cruce con listas de Cumplimiento tanto por nombre como por ID.

El sistema debe tener la opción para retirar o inhabilitar los usuarios del sistema, en casos de despido, incapacidades, vacaciones, licencias, entre otros. En cualquier caso se debe capturar la causa del retiro o la inactivación.

El sistema debe bloquear la cuenta del usuario después de tres (3) intentos de acceso fallidos o errados, la cual debe ser nuevamente habilitada por el administrador. Que no permita entrar con el mismo usuario en más de un equipo a la vez.

El sistema debe generar reportes de excepción cuando un usuario este utilizando una terminal no matriculada a su perfil, esto debe cumplir para todos los usuarios.

El sistema debe contar con un control que parta desde el número de identificación de los funcionarios vigentes, a fin de no permitir que un usuario tenga más de una clave para acceder el sistema, a no ser de que se trate de funcionarios autorizados por las necesidades de la administración del sistema. Se requiere que esto sea parametrizable.

El sistema no debe tener opciones de guardar o recordar las contraseñas a los usuarios.

Características Técnicas:

El sistema debe ser diseñado para procesos de alta disponibilidad y contingencia.

El sistema debe contar con una plataforma única de administración.

El sistema debe permitir modificaciones de forma amigable y permitir parametrizaciones de manera que pueda llegarse a la configuración deseada.

El sistema debe permitir parametrizar cada uno de los componentes o módulos que hagan parte de éste (ej. Crédito, cartera, contabilidad, etc.)

El sistema debe ser escalable, es decir, se pueden generar configuraciones básicas iniciales y luego ajustarla a grandes volúmenes.

El sistema debe contar con facilidades de mantenimiento. Al momento de actualizaciones o mejoras, no genere alteraciones drásticas en todo el sistema.

El sistema debe permitir interactuar con otros sistemas mediante webservices o soluciones equivalentes.

|

Business Collection Performance Management

¿Por qué Business Collection Intelligence?

Historia. De Aristóteles a Sun Tzu. Paralelos entre los desafíos en los negocios y la guerra.

Collection Intelligence Tools

Herramientas para la Inteligencia de Cobranzas

Tipos de Herramientas para la Inteligencia de Cobranzas

Data mining (Minería de datos)

Minería de procesos

Técnicas de Minería de Procesos

Métricas e Indicadores para la Gestión de Cobranzas

Diseño e implementación para la aplicación de un programa de BCPM

Software para Financieras

Software Administrador de Créditos y Cobranzas

Software para Gestión de Créditos y Préstamos Personales

Software Internet para Financieras

|

|